《中国水务行业市场分析报告》自第一版发布以来,已经连续十八年为业内人士提供中国水业市场深度总结和分析,被产业界誉为“中国水务行业发展指南”。9月17日,在2021(第十三届)上海水业热点论坛的现场,E20水业研究中心行业分析师宋晓彤发布了《中国水务行业市场分析报告(2021版)》,并选取部分报告内容进行分享交流。

《中国水务行业市场分析报告》自第一版发布以来,已经连续十八年为业内人士提供中国水业市场深度总结和分析,被产业界誉为“中国水务行业发展指南”。9月17日,在2021(第十三届)上海水业热点论坛的现场,E20水业研究中心行业分析师宋晓彤发布了《中国水务行业市场分析报告(2021版)》(以下称《水业年度报告》),并选取部分报告内容进行分享交流。

宋晓彤

2021年是“十四五”的开局之年,党的十九届五中全会以及《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》对生态环境的持续改善及行业未来的发展方向做出重要部署。另外,行业政策频发,水务行业也面临重要的转型和升级。2020年国家发展和改革委员会(以下简称“发改委”)发布了《关于加快开展县城城镇化补短板强弱项工作的通知》,明确要求抓紧补上疫情暴露出的县城城镇化短板弱项,大力提升县城公共设施和服务能力。年初,十部委印发《关于推进污水资源化利用的指导意见》,明确指出到2035年,形成系统、安全、环保、经济的污水资源化利用格局。此后,发改委、住房和城乡建设部(以下简称“住建部”)印发《“十四五”城镇污水处理及资源化利用发展规划》,明确提出“十四五”时期要着力推进城镇污水处理基础设施建设,补齐短板弱项。由此可见,我国的水务行业已经由大修大建的扩张向精细化治理阶段迈进,而各细分行业也呈现出不同的发展趋势。

“十四五”供排水规模增速放缓未来五年仍有千亿市场

据住建部统计年鉴数据显示,2020年,城镇(城市、县城,不含建制镇)供水总能力达3.85亿吨/日,公共供水总能力达3.32亿吨/日,占供水总能力的86%。据E20水业研究中心预测,“十四五”时期城镇公共供水规模增速将呈现下降趋势,从“十三五”时期的3%下降到2%。“十四五”期间,公共供水能力将增加约3500万吨/日,总投资额约1000亿元左右。而区域补短板建设、备用水源地建设、高品质供水需求以及城乡供水一体化均会对未来的市场需求产生变化,详细分析见报告。

市政污水与供水类似,增速也在放缓,2020年,城镇(城市、县城,不含建制镇)污水处理总规模为2.4亿吨/日,污水处理厂处理规模达到2.3亿吨/日,污水处理率达到97.5%。据E20水业研究中心预测,“十四五”期间市政污水年复合增速将下降一半,由“十三五”时期的6%降至3%左右。而新增的市场规模,一方面体现在基础设施的增加,包括新建污水处理厂及原有污水处理厂扩容;另一方面则体现在系统治理下包括合流制溢流污染控制等多维度复合污水处理设施的增加,包括分散式、装配式、卫星式污水处理厂以及新建的初期雨水处理厂等。总体来看,“十四五”期间新增污水处理厂规模大约在3000万吨/日左右,总投资额约1000亿元。但是考虑装配式污水处理厂等新型污水处理设施的增加,污水处理市场超过1000亿。除此之外,市政污水竞争格局分析、再生水利用市场分析及地下污水厂的统计分析详见报告!

管网建设修复市场受重视万亿市场持续释放

2019年“三年提质增效方案”的发布实施提高了业界对排水系统的重视程度,也带动了管网市场的快速发展。但目前管网的错接、混接、漏接以及老旧破损问题仍普遍存在,一些地区污水收集设施建设尚存空白。因此,管网修复和新建市场将持续受到高度重视。据住建部统计年鉴显示,2020年,城镇(城市、县城,不含建制镇)排水管网总长度达到102.7万公里,“十四五”时期,每年管网新建、修复及运营维护市场达到千亿级。

排水体制的问题也一直受到行业热议,从数据来看(上图),当前新建的基本为雨污分流管网,合流制管网呈逐渐下降的趋势。根据政策要求,未来新建城区管网将以雨污分流为主;对于老旧城区的改造,有条件的地方开展雨污分流制改造,而对于条件不成熟区域,则实施合流制溢流污染治理,匹配可行的技术及施工方案。各省管网详细情况分析以及排水管网修复技术分析也将在报告呈现!

村镇污水处理市场处于成长期建制镇污水处理市场规模将达1500亿元

近年来,国家“一号文件”持续关注我国农村发展的突出问题,其中的一个重要方向是农村环境的改善。“十三五”前期,由于规划、资金等一系列问题,村镇污水治理存在一定的延后,“十三五”末逐步发展,2020年建制镇污水处理率同比大幅提高,达到61%,比2019年提高了18个百分点。

相较于城镇污水处理,村镇污水处理存在以下几个问题:

第一, 建项目时未充分考虑农村特征,常出现人口数量调查等与实际情况“不匹配”的问题;而管网建设滞后,导致污水不能按规划应收尽收进,造成的村镇污水处理厂“晒太阳”问题。

第二, 项目后期运营难度高,资金保障能力低,社会资本风险大。

村镇污水处理短板也意味着该领域仍有较大的市场空间。“十四五”时期,建制镇污水处理设施新建和改造市场规模约为1500亿元。详细的村镇环境治理政策,建制镇供排水市场分析,以及村镇工艺与成本分析详见报告。

工业园区污水处理建设空间释放第三方治理模式逐渐凸显

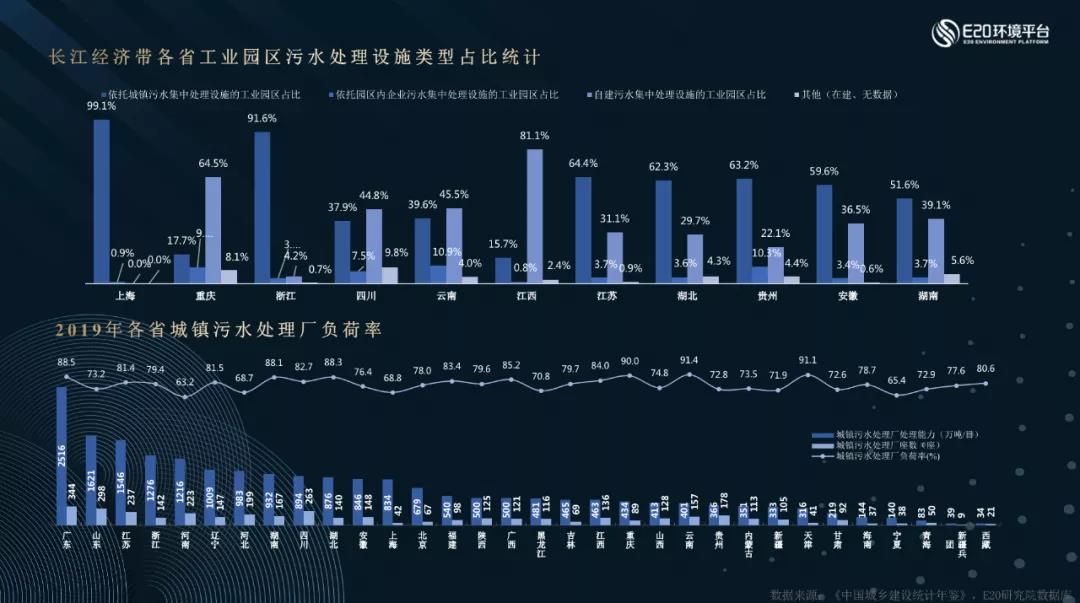

2015年发布的“水十条”及近期生态环境部发布的《关于进一步规范城镇(园区)污水处理环境管理的通知》,均对工业园区污水处理提出要求。此外,在长江大保护下,长江经济带11省市工业园区污水处理市场备受关注。目前,工业园区污水处理主要包括依托城镇污水处理厂、依托园区自建污水处理设施、依托园区内企业污水集中处理设施等三种类型。长江经济带十一省市,50%以上的工业园区污水依托城镇污水的集中处理设施进行处理,尤其上海和浙江两地,占比达到了90%以上。而当前,城镇污水处理设施负荷率较高,达到80%左右。

工业园区废水排入城镇污水处理设施,一方面将进一步挤占城镇污水处理空间,增加市政污水处理厂的处理压力;另一方面,高负荷率运行的污水处理厂运行调控不足,无法较好的应对水质水量变化,大幅增加出水超标的风险。因此,为降低市政污水处理厂的运行风险,推动工业园区自建污水处理厂将会刺激工业园区污水处理市场空间释放。

此外,环保管家等第三方治理模式受到行业的重视。工业园区的管理将向综合化发展,除了污水处理外、固体废物、大气污染以及常规的物业管理等将进行有机结合和协同形成“环保管家”模式。治理企业可根据自身的性质,在产业链上进行有机结合。目前,上海、浙江、山东、安徽等四省市出台了环保管家服务规范的地方文件,四个省份的环保管家文件要求有所差别,但总体而言均对环保管家模式的发展起到一定的引导规范作用,具体详见报告。

城市黑臭水体治理目标基本完成长效监管与农村水环境市场开启

2015年,“水十条”的发布对黑臭水体的治理期限提出了明确的考核要求。“十三五”时期,在各级政府的重视下,黑臭水体治理取得了明显的成效。

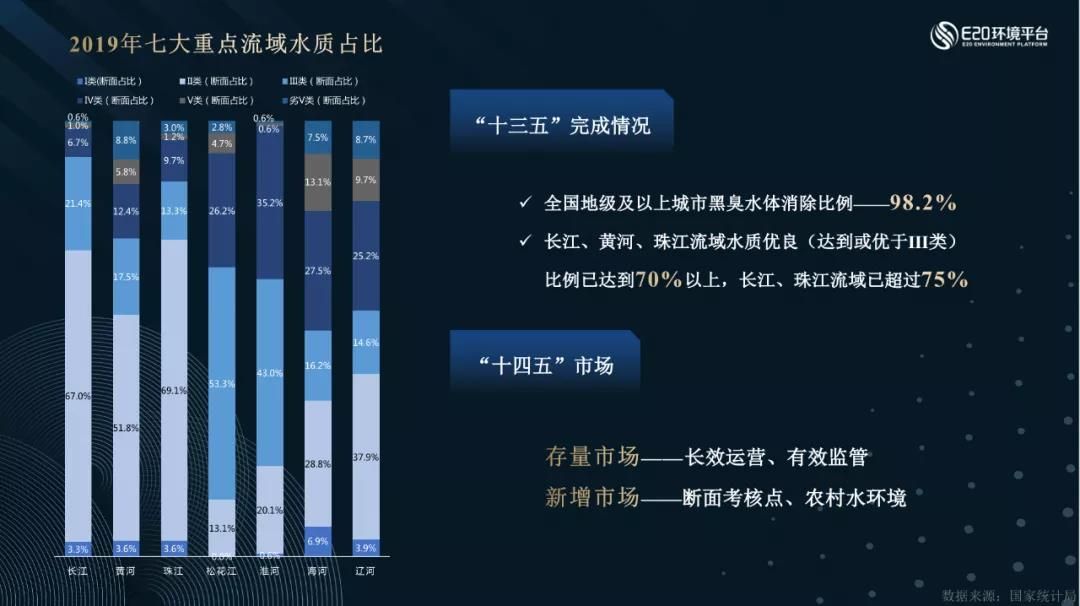

截止2020年底,全国地级及以上城市黑臭水体消除比例达到98.2%;七大重点流域方面,截止2019年数据统计,长江、黄河、珠江流域水质优良(达到或优于Ⅲ类)比例已达到70%以上,长江、珠江流域已超过75%。

虽然“水十条”的目标已基本完成,但未来水环境治理市场仍有较大空间,主要来源于三个方面:一是已治理河道的反黑反臭的返工类项目,此类项目将对于治理企业的技术能力提出更高要求;二是断面考核带来新增河道治理机会;三是农村水环境治理市场的释放。2019年,生态环境部会同水利部、农业农村部印发了《关于推进农村黑臭水体治理工作的指导意见》,指出到2025年,形成一批可复制、可推广的农村黑臭水体治理模式,加快推进农村黑臭水体治理工作,到2035年,基本消除我国农村黑臭水体。

另一方面,河道的“长效监管”逐步受到政府的重视,特别是对已完成治理的河道进行长效监管,除了常规的监测指标外,特殊污染物的监测及分析受到行业关注。

而环境治理主体也在着一些变化,“十三五”时期,建筑型央企成为了水环境PPP项目社会资本牵头方的主力军;水环境PPP项目分布在长江经济带沿线占比达到51%,这与长江生态环保集团长江大保护行动推动有很大关系。(详情点击:薛涛:三大关系预判“十四五”,从“污水资源化”文件说开去),更多内容详见报告。

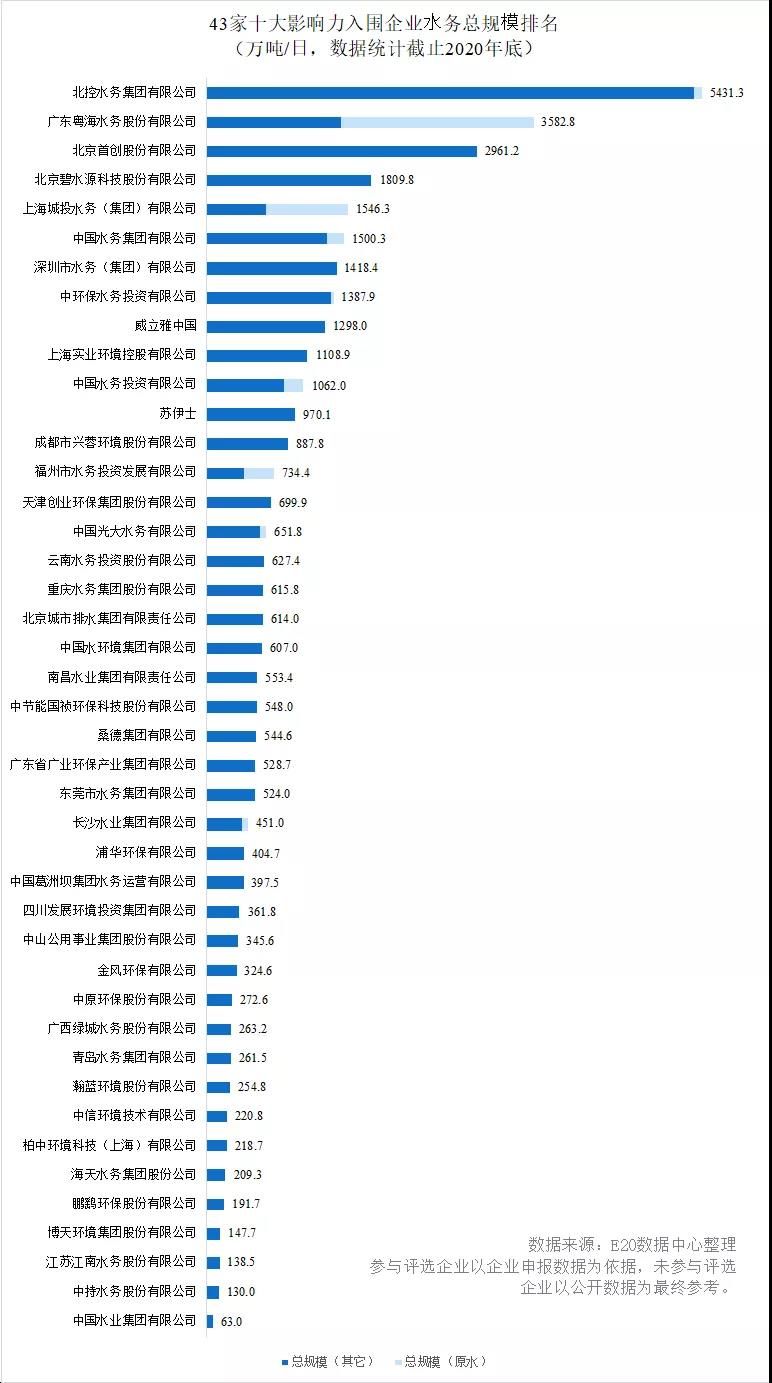

除此之外,水务行业的竞争格局亦在发生变化,行业集中度不断提高,截止2020年底,43家十大影响力入围企业水务总规模达到3.7亿吨/日,同比增长0.3亿吨/日。地方水司业务呈现多元化扩张,智慧水务考核性指标要求带来行业规范发展。

“十四五”期间,水务行业治理仍然存在万亿市场空间,无论是供排水的新增规模增长,还是提质增效带来的管网新建维护市场,亦或是水环境的存量市场和下沉农村水环境的新市场空间等等。“十四五”期间,各细分领域仍将持续发展,发展阶段及竞争格局也持续变化。企业在做未来发展规划时,除了关注自身能力的提升外,也要时刻把握行业发展趋势的变化,内外部结合的考虑未来发展战略。对于水务行业更多的发展动态,详情请参见《水业年度报告(2021版)》。

水务行业市场分析报告目录

第一章水务行业重点速览

1. 环境污染治理投资及模式

1.1 环境污染治理投资

1.2 PPP项目统计

1.3 EOD模式

2. “十四五”水务行业发展提出明确方向

2.1 污水处理及资源化发展

2.2 碳中和的实施路径

2.3 地方平台企业业务多元化扩张

3. 区域性政策带来市场精准定位

3.1 西部大开发形成新格局

3.2 中部地区高质量发展

3.3 县城城镇化补短板建设

4. 水务行业各细分领域概述

4.1 市政供水

4.2 市政污水

4.3 再生水

4.4 地下污水厂

4.5 市政管网

4.6 村镇污水

4.7 工业园区污水

4.8 水环境治理

第二章 水务行业宏观环境及政策分析

1. 环境污染治理投资

1.1 固定资产投资分析

1.2 环境治理投资占GDP比例

2. PPP项目在库情况分析

3. “十四五”环保产业的规划发展方向

3.1 第十四个五年规划和2035年远景目标纲要

3.2 “十四五”城镇污水处理及资源化利用发展规划

4. 碳中和、碳达峰下的产业发展影响

5. EOD 模式试点开启

6. 推进西部大开发形成新格局

7. 推动中部地区高质量发展

8. 开展县城城镇化补短板强弱项

第三章 水务行业各细分领域分析

1. 市政供水

1.1 行业现状分析

1.2 市场分析

2. 市政污水

2.1 政策分析

2.2 市场分析

2.3 再生水利用市场分析

2.4 地下污水处理厂

2.5 企业竞争格局分析

3. 市政管网

3.1 政策及行业现状分析

3.2 市场分析

3.3 排水管网修复技术分析

4. 村镇污水

4.1 村镇环境治理政策

4.2 建制镇供排水市场分析

4.3 村镇工艺与成本分析

5. 工业园区污水

5.1 政策及行业现状分析

5.2 长江经济带11省市工业园区现状分析

5.3 工业园区“环保管家”治理模式探析

6. 水环境治理现状

6.1 政策及行业现状分析

6.2 水环境治理与PPP

7. 智慧水务

第四章 水务行业发展趋势分析

1. 水务行业总规模及新增规模分析

2. 供水企业业务呈多元化扩张

3. 环保产业企业财务分析

3.1 环保产业企业营收和利润分析

3.2 环保产业细分领域营收和利润分析

3.3 环保产业的投融资情况

第五章 十大影响力企业介绍

1. 北控水务集团有限公司

2. 北京首创生态环保集团股份有限公司

3. 中环保水务投资有限公司

4. 广东粤海水务股份有限公司

5. 苏伊士

6. 北京碧水源科技股份有限公司

7. 中国光大水务有限公司

8. 天津创业环保集团股份有限公司

9. 中节能国祯环保科技股份有限公司

10. 中持水务股份有限公司

附录 部分省份提质增效相关要求

编辑:李丹