截止2017年5月30日,新三板479家环保公司2016年年报已披露456家。我们对水处理、固废处理、大气治理、环保监测咨询及信息化、节能管理、环保机械6个细分行业进行深度分析,并对这6个行业的细分业务领域进行对比,得到以下结论:

新三板环保行业投资观点:

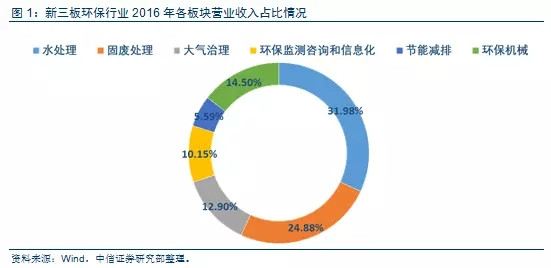

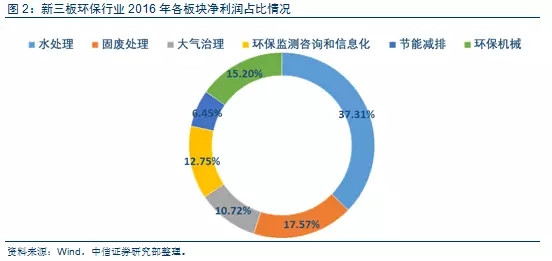

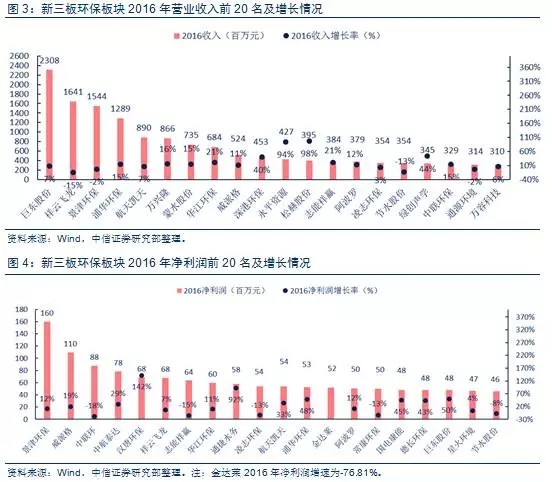

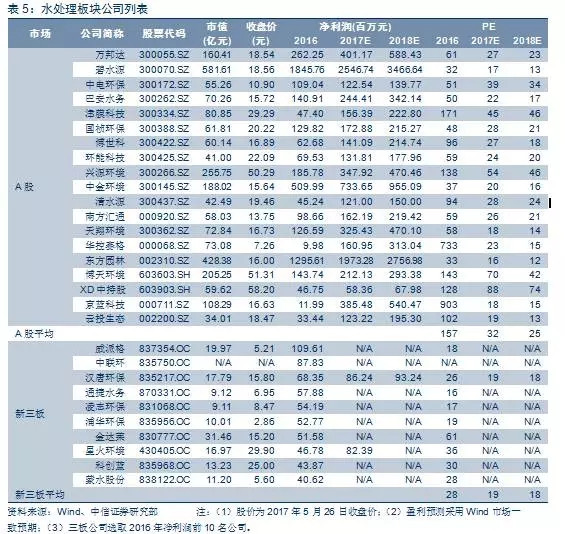

细分行业业绩分化明显,固废处理、节能管理、环保机械板块增速领先。2016年,新三板环保行业总体实现营业收入481.91亿元,同比增长8.13%。总体实现净利润46.45亿元,同比增长3.90%。(1)从营业收入占板块总体比重来看,水处理(31.98%)占比最高,其次是固废处理(24.88%)和环保机械(14.50%)。(2)从净利润占板块总体比重来看,水处理(37.31%)占比最高,其次是固废处理(17.57%)和环保机械(15.20%)(3)从营业收入增速来看,节能管理(21.19%)营收增速最高,领先于环保监测咨询及信息化(15.17%)以及大气治理(8.53%)。(4)从净利润增速来看,固废处理(30.40%)净利润增速最高,领先于节能管理(18.44%)、环保机械(7.73%)。同时,环保监测咨询及信息化板块以及水处理板块净利润分别下滑7.35%和3.72%。(注解:本报告在《新三板环保行业2017年下半年投资策略》基础上,将节能类公司以及在5月1日后补出年报的公司数据纳入统计。)

盈利能力保持平稳,下游占款相对扩大,资产负债率下降。(1)盈利能力保持平稳。2016年行业整体毛利率和净利率分别为31.24%和9.75%,较2015年的31.31%和10.11%变化不大。(2)从现金流来看,应收账款继续攀升,上下游占款比重差距进一步扩大。2016年,应收账款同比扩大21.22%,增长至225.67亿元;应收账款占营业收入比重由41.77%上升至46.83%,增加5.06pct。应付账款为133.15亿元,同比增长16.69%;应付账款占营收比重由25.60%上升至27.63%。(3)资产负债率小幅下降。板块整体资产负债率同比下降2.74pct至45.51%。

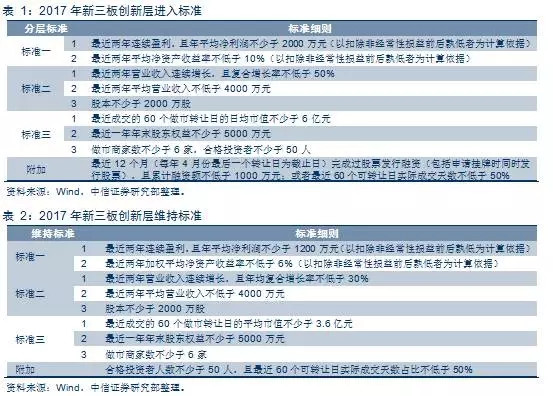

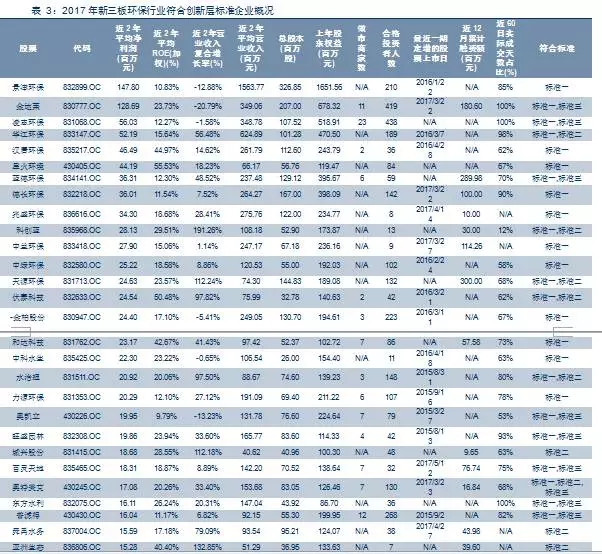

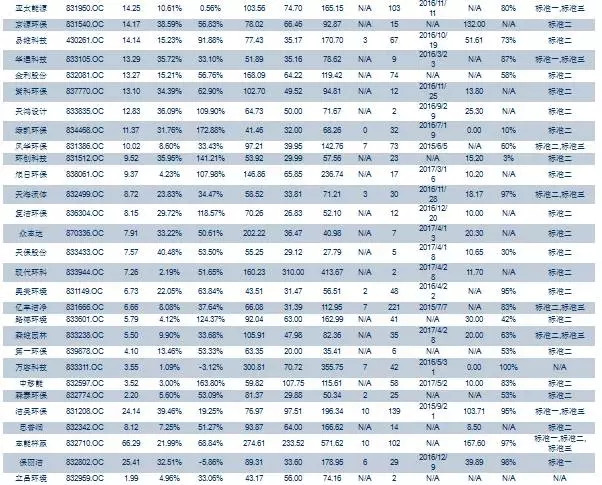

企业业绩分化明显,关注满足创新层指标的新增公司。根据Choice和Wind相关数据,2017年479家新三板环保公司中61家进入创新层。在2016年已进入创新层的48家环保公司中,32家继续满足创新层标准。此外,根据全国股转系统2017年5月30日发布的《2017年挂牌公司创新层筛选名单》,新增29家环保公司满足创新层的筛选标准,其中水处理14家,固废处理7家,大气治理2家,节能管理3家,环保监测咨询及信息化3家。

一、新三板环保行业公司年报分析

截止到2017年5月30日,新三板479家环保行业公司中,456家2016年年报已披露完毕,23家公司发布年报延期披露公告。我们根据主营业务不同,将年报披露完毕的新三板环保公司划分为六个细分行业,包括:水处理164家,固废处理71家,大气治理55家,环保监测咨询及信息化71家,节能管理29家,环保机械66家。

1.1新三板环保行业年报概述:总体业绩增长,板块增速分化

新三板环保行业:2016年整体营业收入、净利润平稳增长。我们对水处理、固废处理、大气治理、监测咨询及信息化、节能管理、环保机械这6个细分行业进行深度分析。根据2016年年报数据,新三板环保行业2016年总体营业收入同比增长8.13%至481.91亿元,总体净利润同比增长3.90%至46.45亿元。

盈利能力保持平稳,下游占款相对扩大,资产负债率下降。(1)盈利能力保持平稳。2016年新三板环保板块整体毛利率和净利率分别为31.24%和9.75%,较2015年的31.31%和10.11%变化不大。(2)从现金流来看,应收账款继续攀升,上下游占款比重差距进一步扩大。2016年,应收账款同比扩大21.22%,增长至225.67亿元;应收账款占营业收入的比重由41.77%上升至46.83%,增加5.06pct。应付账款为133.15亿元,同比增长16.69%;应付账款占营收比重由25.60%上升至27.63%。(3)资产负债率小幅下降。板块整体资产负债率同比下降2.74pct至45.51%。

细分行业业绩分化明显,固废处理、节能管理、环保机械板块增速领先。(1)从营业收入占板块总体比重来看,水处理(31.98%)占比最高,其次是固废处理(24.88%)和环保机械(14.50%)。(2)从净利润占板块总体比重来看,水处理(37.31%)占比最高,其次是固废处理(17.57%)和环保机械(15.20%)。(3)从营收增速来看,节能管理(21.19%)营收增速最高,领先于监测咨询及信息化(15.17%)和大气治理(8.53%)。(4)从净利润增速来看,固废处理(30.40%)净利润增速最高,领先于节能管理(18.44%)和环保机械(7.73%)。同时,监测咨询及信息化板块和水处理板块净利润分别下滑7.35%和3.72%。

对比来看,A股环保板块整体业绩好于新三板环保板块。2016年A股环保板块79家公司总体实现营收1873.99亿元,同比增长33.37%,实现净利润230.71亿元,同比增长21.62%,整体成长性优于新三板公司。

二、新三板环保行业分层概况

根据Choice和Wind相关数据,2017年479家新三板环保公司中61家进入创新层。根据已披露企业2016年年报数据,2016年已进入创新层的48家环保公司中,32家继续满足创新层标准。此外,根据全国股转系统2017年5月30日发布的《2017年挂牌公司创新层筛选名单》,新增29家环保公司满足创新层的筛选标准,其中水处理14家,固废处理7家,大气治理2家,节能管理3家,环保监测咨询及信息化3家。

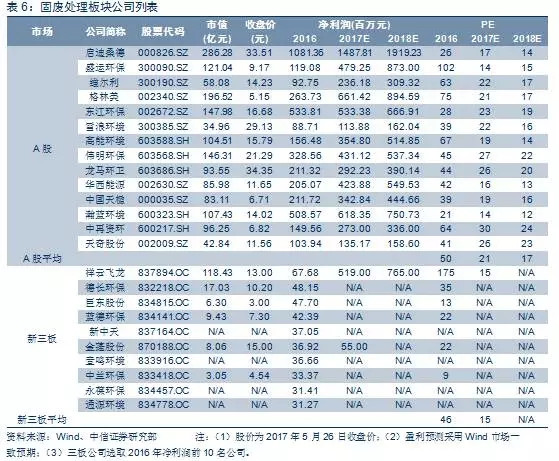

3.2新三板固废处理:利润显著提高,垃圾焚烧、危废处置表现亮眼

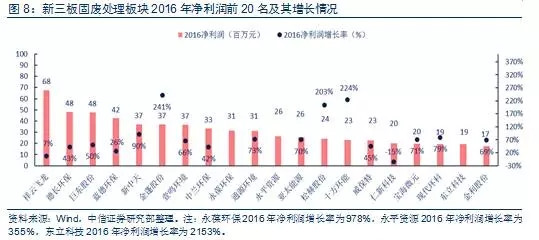

固废处理板块整体营收稳定增长,利润显著提升。2016年频发的危废污染事件以及“土十条”政策的出台,带动新三板固废板块业绩增长。以信息披露完全的71家固废处理公司为样本,2016年板块总体实现营业收入119.89亿元,同比上升7.14%。净利润方面,2016年实现净利润8.16亿元,同比增长30.40%。

从营业收入增速来看,2016年营业收入增速在100%以上的公司有6家,包括金蓬股份(10717万元,259.23%)、恒誉环保(3813万元,188.61%)、赫得环境(2097万元,133.92%)、金利股份(83223206万元,122.88%)、复洁环保(9587万元,114.70%)、汇鑫嘉德(2564万元,112.01%)。

从净利润增速来看,2016年净利润增长100%以上的公司有10家,分别是路德环境(1589万元,4354.96%)、东立科技(1926万元,2152.64%)、永葆环保(3141万元,977.80%)、复洁环保(1542万元,542.31%)、永平资源(2616万元,355.14%)、金蓬股份(3692万元,240.77%)、松赫股份(2407万元,203.46%)、芳源环保(189万元,193.56%)、丰源环保(558万元,180.60%)、环创科技(1443万元,102.34%)。

盈利能力改善,上下游占款趋近。(1)盈利能力小幅提升。2016年板块整体毛利率为21.86%,较2015年提升0.33pct;净利率为7.07%,较2015年提升1.31pct。(2)从现金流来看,上下游占款水平相近。2016年,应收账款为27.77亿元,应付账款为27.34亿元,分别同比增加15.97%和27.67%。应收账款、应付账款占营收比重分别为23.16%、22.81%,较2015年的21.40%和19.14%略有提高。(3)资产负债率变动不大。2016年板块资产负债率为46.84%,较2015年的46.90%变动不大。

细分领域业绩高速增长,垃圾焚烧板块居首。我们根据业务不同,将新三板固废板块进一步细分为市政环卫(11家)、垃圾焚烧(3家)、资源回收(34家)、危废处置(20家)、污泥处理(12家)五个细分领域,其中7家公司同时涵盖多个领域。2016年,五个细分领域均实现营收、净利增长。

市政环卫:板块2016年实现营业收入9.89亿元,同比增长15.20%。实现净利润1.13亿元,同比增长9.48%。

垃圾焚烧:板块整体业绩增速较快。2016板块整体实现营业收入6.05亿元,同比增长32.71%。实现净利润1.04亿元,同比增长53.19%。

资源回收:板块实现利润高增长。2016年板块整体实现营业收入87.41亿元,同比增长5.47%,实现净利润4.43亿元。同比增长42.28%。

危废处置:板块2016年实现营收23.44亿元,同比增长16.73%。实现净利润2.52亿元,同比上升37.07%。

污泥处理:板块2016年实现营收9.66亿元,同比增长18.11%。实现净利润0.78亿元,同比增长14.41%。

(注释:部分公司业务跨多个细分领域但具体比例未披露,故细分领域数据有重复计算,加总大于固废处理板块整体数据。)

对比来看,新三板固废处理板块利润增速高于A股固废处理扮板块。2016年A股对应板块16家公司整体实现营业收入421.95亿元,同比增长17.70%;实现净利润46.04亿元,同比增长19.05%。新三板利润增速高于A股,行业处于高速增长期,细分优势明显。

壹鸣环境:垃圾焚烧飞灰处置业务高速发展。公司主营业务为垃圾焚烧飞灰处置。2016年,公司实现营业收入1.35亿元,同比增加73.81%。实现净利润3665.51万元,同比增加65.71%。公司在垃圾焚烧飞灰处置领域具有竞争优势。2016年,公司飞灰处理收入同比增长127.27%;稳定剂销售收入同比增长了59.04%。公司建设运营的天津市固废集中处置与综合利用中心为天津市五家垃圾焚烧发电厂及部分北京垃圾焚烧发电厂提供飞灰处置服务。公司拳头产品ES系列稳定剂供应国内主要的垃圾焚烧飞灰处理企业,根据公司2016年年报披露,该系列产品市场占有率达到25%。

蓝德环保:处理技术领先,项目经验丰富。公司主营业务为垃圾渗滤液和餐厨垃圾处理。2016年公司实现营业收入2.82亿元,同比增长46.04%。实现净利润4238.88万元,同比增长25.86%。公司在餐厨垃圾处理领域处于领先水平,研发并建成全国第一个200吨厨余垃圾无害化处理项目。同时,公司在全国成功建设了50多个相关项目,具有丰富的项目经验。

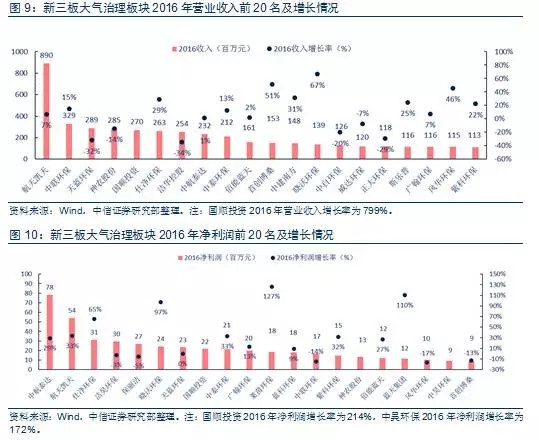

3.3新三板大气治理:营收小幅增加,利润微幅改善

2016年板块整体营收、净利润小幅改善。由于大气监管政策加强,大气治理板块2016年业绩小幅改善。以55家信息披露完全的大气治理公司为样本,2016年板块整体实现营业收入62.18亿元,同比增长8.58%。实现净利润4.97亿元,同比增长1.06%。

从营业收入增速来看,2016年营业收入增速在100%以上的有5家公司,包括国顺投资(26980万元,799.33%)、君和环保(8574万元,228.20%)、百欧森(3951万元,172.52%)、莱茵环保(7124万元,133.48%)、甘肃金海(3203万元,101.54%)。

从净利润增速来看,2016年净利润增速在100%以上的有8家公司,包括国力通(289万元,1915.86%)、柏美迪康(305万元,745.23%)、百欧森(780万元,305.69%)、国顺投资(2161万元,213.94%)、中昊环保(941万元,172.28%)、莱茵环保(1829万元,126.59%)、平安环保700万元,118.91%)、蓝天集团(、1157万元,110.49%)。

应收账款比重上升,资产负债率明显下降。(1)盈利能力变化不大。2016年板块整体毛利率和净利率分别为29.76%和8.02%,相较2015年的29.03%和8.58%变化不大。(2)应收账款比重相对上升。2016年,应收账款为36.77亿元,同比增长18.87%;应收账款占营业收入比重为59.14%,较2015年上升5.12pct。应付账款为22.38亿元,同比扩大6.69%;应付账款占比36.00%,较2015年的36.64%变化不大。(3)资产负债率明显下降。2016年,板块整体资产负债率为49.23%,较2015年下降7.24pct。

细分领域业绩增速稳健,脱硫脱硝、VOCs治理增速居前。我们根据业务不同,将新三板大气治理板块进一步细分为脱硫脱硝(21家)、除尘(19家)、VOCs(19家)三个细分领域,其中20家企业涵盖多个细分领域。2016年,脱硫脱硝和VOCs领域营业收入、净利润均实现增长,除尘领域净利润下滑。

脱硫脱硝:脱硫脱硝板块2016年实现营业收入36.13亿元,同比增长1.06%。实现净利润3.20亿元,同比增长13.11%。

除尘:除尘板块2016年实现营业收入15.72亿元,同比增长25.83%。实现净利润6119.06万元,同比下滑44.82%。

VOCs:2016年,VOCs板块实现营业收入26.78亿元,同比增长9.25%。实现净利润1.69亿元,同比增长9.17%。

(注释:部分公司业务跨多个细分领域但具体比例未披露,故细分领域数据有重复计算,加总大于大气治理板块整体数据。)

与A股对比,A股大气治理板块业绩增速较快。2016年,A股大气治理板块整体实现营业收入245.72亿元,同比增长16.43%。实现净利润18.33亿元,同比增长10.02%。总体业绩增速好于新三板对应板块。

柏美迪康:除尘系统和VOCs治理并驾齐驱。2016年,公司实现营业收入4569万元,同比增长78.45%;实现净利润305.4万元,同比增长745.23%。公司营业收入主要由综合抑尘系统和VOCs大气治理构成,分别占比占比58.67%和35.51%。根据公司2016年年报披露,截止2017年3月公司已签订未执行订单4000余万元,增长势头强劲。

晓沃环保:斩获重大项目,业绩提升显著。公司主营业务为工业燃煤设备的烟气除尘、脱硫、脱硝工程建设和运营。2016年,公司实现营业收入1.38亿元,同比增长66.63%;实现净利润1236.09万元,同比增长97.25%。2016年公司在内蒙、天津等地拿下多个大型工业废气治理项目,为未来发展打下坚实基础。

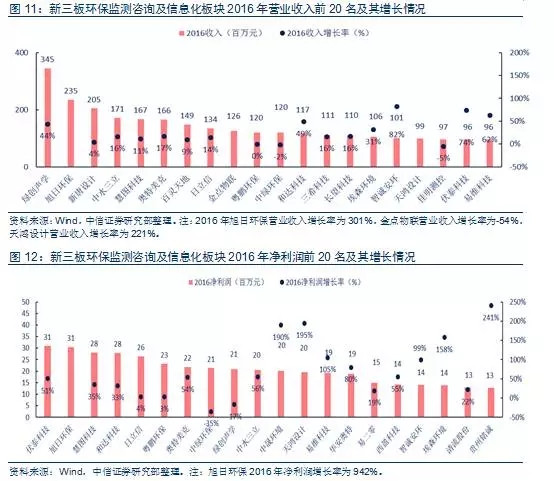

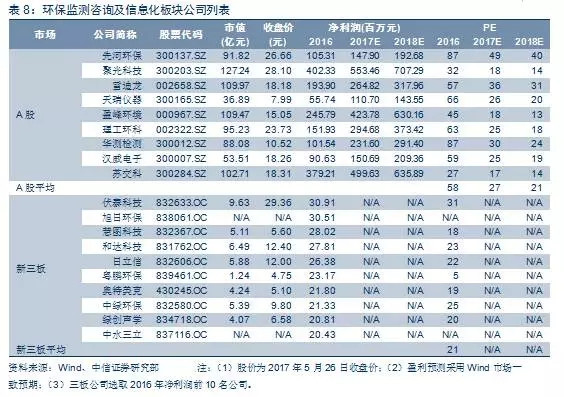

3.4新三板环保监测咨询及信息化:营收快速提高,盈利能力下滑

2016年板块整体营收快速提高,但净利润同比下降。环保监管标准全面提升是行业业绩增长的主要动力。但由于中小企业与大型企业(例如A股公司)在资质和规模方面存在差距,新三板公司面临竞争加剧,导致营业收入提高,但净利润下滑。以71家信息披露完全的环保监测咨询及信息化公司为样本,2016年,板块整体实现营业收入48.90亿元,同比增加15.17%。实现净利润5.92亿元,同比下降7.35%。

从营收增速来看,2016年营业收入增长在100%以上的公司有4家,旭日环保(23509万元,301.01%)、天鸿设计9873万元,221.37%)、天和科技(1174万元,165.09%)、中晟环境(5707万元,105.01%)。

从净利润增速来看,净利润增速在100%以上的公司有6家,包括贵州铭诚(1276万元,240.64%)、天鸿设计(1965万元,194.64%)、中晟环境(2008万元,190.03%)、埃森环境(1389万元,157.62%)、易维科技(1928万元,105.43%)、天鉴检测(903万元,104.88%)。

盈利能力下降,下游占款相对提高,资产负债率下降。(1)从盈利能力来看,2016年盈利能力有所下降。板块2016年整体毛利率和净利率分别为42.06%和12.16%,较2015年的42.34%和14.97%有所下降。(2)从现金流来看,下游占款相对较高,且高于新三板环保行业平均水平。2016年,应收账款为27.62亿元,同比增长36.26%;应收账款占营业收入比重为56.48%,较2015年上升8.74pct,且高于新三板环保行业平均水平。应付账款为7.92亿元,同比增长32.12%;应付账款占营业收入16.20%,较2015年上升2.08pct。(3)资产负债率有所下降。2016年板块整体资产负债率为34.15%,较2015年的36.55%有所下降。

细分领域收入增长,利润下滑。根据业务不同,我们将环保监测咨询及信息化板块划分为监测(37家)和咨询及信息化(34家)两个细分领域。2016年,两个细分领域均呈现出营收增长,利润下滑的趋势。

监测领域:37家公司2016年总体实现营业收入19.14亿元,同比增长13.01%;实现净利润2.33亿元,同比下降11.25%。

咨询及信息化领域:34家公司2016年总体实现营业收入29.76亿元,同比增长16.60%;实现净利润3.58亿元,同比下降4.63%。

A股对应板块整体业绩优良,规模优势明显。环保检测咨询和信息化业务对企业资质要求较高,大型企业整体优势较强。2016年A股环保监测咨询及信息化板块整体业绩增长优于新三板企业。板块整体实现营业收入156.22亿元,同比增长31.57%。实现利润17.26亿元,同比增长20.56%。

伏泰科技:业绩增长迅猛,数字环卫业务成热点。2016年,公司实现营业收入9642.07万元,同比增长73.56%;实现净利润3091.01万元,同比增长50.98%。其中,2016年的环境信息化业务中的数字环卫业务高速增长,2016年实现营业收入为7308万元,同比增长92.9%,收入占比75.8%。

旭日环保:具备核心技术优势,业绩高速增长。2016年,公司实现营业收入2.35亿元,同比增长301.01%;实现净利润3050万元,同比增长941.88%。公司具备核心技术优势,自主研发了一整套先进环保技术,包括:湍流式烟气喷淋脱硫塔、糖蜜酒精废水预处理装置、大水量两相厌氧生物厌氧生物处理系统等。

3.5新三板节能管理:营收高速增长,利润同步扩大

2016年节能管理板块收入、利润稳步增长。以29家信息披露完全的节能管理领域公司为样本,2016年节能管理板块总体实现营业收入26.93亿元,同比增加21.19%。盈利方面,实现净利润3.00亿元,同比增长18.54%。政府节能减排政策力度加大是板块业绩增长的主要动力。